近期,国家决策层强调“新基建”,与之前的4万亿投资不同,“新基建”立足于高新科技。大数据中心作为新基建的七大方向之一,能够为经济高质量发展提供坚实的“数字底座”。随着5G商用加快,工业互联网、产业互联网海量数据将被挖掘,数据资源云化推动互联网数据中心(Internet Data Center,IDC)产业升级。2020年,IDC市场规模有望突破2000亿。产业格局正在改变,IDC受产业要素供给影响较大,产业逐渐由一线城市外迁至周边区域,同时,也支撑着贵州、内蒙古等地的内生增长。

一、大数据中心站上新基建战略高地

科技新基建战略升级。2018年底召开的中央经济工作会议指出,加快5G商用步伐,加强人工智能、工业互联网、物联网等新型基础设施建设,“新基建”概念由此诞生。2019年以来,“新基建”一词频频出现在各地政府工作报告,并落实到操作层面。2020年3月4日,中共中央政治局常务委员会强调,加快5G网络、数据中心等新型基础设施建设进度,要注重调动民间投资积极性。相较于2008年4万亿的“铁公基”,这次的“新基建”立足于高新科技,主要涉及信息化和新能源领域,重点覆盖5G基站建设、特高压、城际高速铁路和城市轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网等七大领域。

大数据中心支撑新基建内生增长。新基建兼具科技和基建的双重属性,是数字经济时代的结构性力量。5G、大数据、人工智能、工业互联网是新基建的核心,是信息数字化基础设施,为经济高质量发展提供坚实的“数字底座”。这使得电子化、智能化城市改造成为可能,充电桩等配套设施不断完善,城际高速铁路和城市轨道交通发挥着补短板的作用,启动新基建。5G数据传输可靠性高、速率高、延时低、连接能力强,可实现云网络。5G能将工业互联网、产业互联网的数据提取出来,掀起数据浪潮,专注于互连的数据中心将主要受益于此。

二、数据浪潮推高IDC产业

IDC依然是大数据中心发展的重点,EDC、NDC顺势起航。数据中心(DC)按照服务对象可分为三类:互联网数据中心(IDC)、企业级数据中心(EDC)和国家级数据中心(NDC)。国内IDC起步于2000年,市场用户出于成本和稳定性的考虑,对三方托管的需求上升,国内IDC市场年均增长率达到30%。EDC侧重于信息资源规划和应用,已成为企事业单位信息化建设的标配,并延伸覆盖制造、医疗、能源等行业,在大数据中心市场异军突起。2015年,《促进大数据发展行动纲要》出台,大数据上升至国家战略层面。NDC搭上国家级大数据综试区建设机遇,是由政府投资建设的公共服务资源,代表国家科技实力。

5G带动流量需求,数据资源云化推动IDC产业升级。IDC集数据存储和数据流通为一体,面向互联网企业、云计算厂商以及电商、媒体、金融企业、视频/游戏公司等行业用户,提供互联网服务。IDC业务已从传统的网站系统托管服务、服务器和带宽资源租赁、网络安全增值服务扩展至云计算服务。5G加快部署,工业互联网、产业互联网的底层数据被挖掘出来,数据流量激增,IDC景气度高。计算资源云化,传统数据中心向云数据中心升级的步伐加快。据思科数据,随着全球数据中心云化程度提升,预计到2021年, 大约95%的工作负载将由云数据中心完成。

2020年国内IDC市场有望突破两千亿。中国IDC市场已于2018年迈入千亿时代,在全球市场占比为两成。据科智咨询(中国IDC圈)数据,2020年中国IDC市场规模预计为2079亿,同比增长31%;2021年将达到2770亿,同比增长33%。按年均增长30%来算,2025年国内IDC市场规模或将达到7910亿,“十四五”五年规划期间仍有5831亿的增长空间。

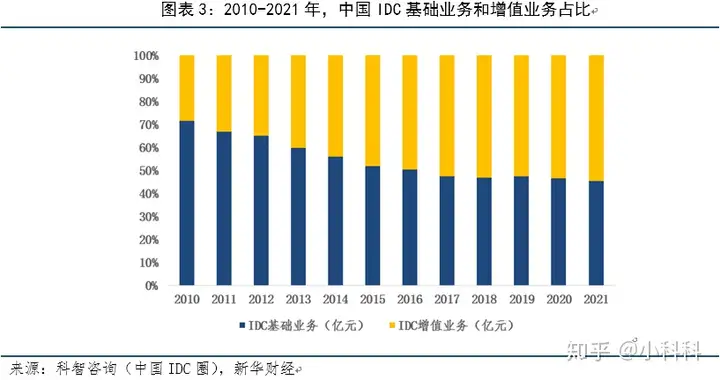

从业务结构来看,IDC增值业务(网络安全、数据应用、运维)迎头赶上,与基础业务平分秋色。三大运营商占据IDC市场七成以上,凭借带宽资源和全国客户,不改长期竞争优势。第三方IDC厂商多样化增值服务与快速技术迭代能力凸显,未来市场占比有望提升。

三、IDC受产业要素和市场需求影响较大

IDC产业链包括上游基础设施(IT设备、UPS电源、供电、楼宇、带宽)、中游IDC托管/增值(包括运营商、云厂商和第三方服务商)、下游应用/服务(如制造、医疗、互联网、金融)。基础设施建设受制于产业要素分布,托管/增值服务受行业需求和公司需求影响较大。

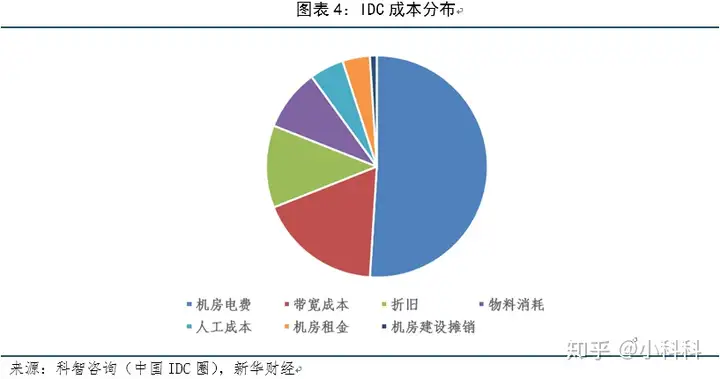

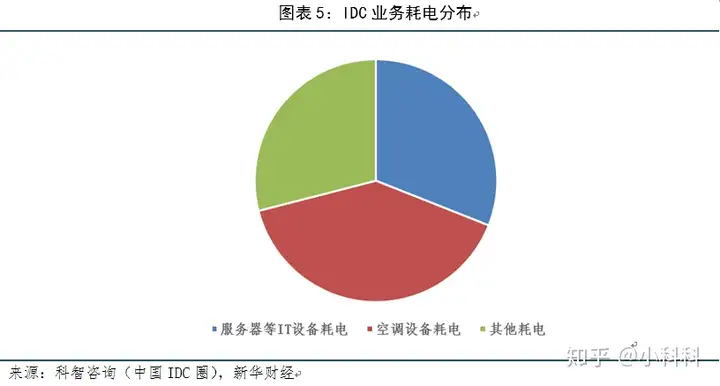

IDC基础设施取决于厂商自身的规模化建设、管理能力,并受土地、电力等产业要素影响。机房电费占据IDC总成本的一半,其次是带宽成本和折旧费用。服务器等IT设备、空调、通信电源转换耗电占比接近。机房电费受制于PUE(有效能耗比)和地区电价。所以,地理环境带来的电费差异是机柜安置首要考虑因素。华为、阿里、腾讯、苹果中国的大数据中心都设在贵州。贵州地貌以高原山地为主,全年温度适宜,水电充沛,电费较低。华为大数据中心落地贵州,一年仅电费开支就可节省6亿元。至于带宽成本,具备数据中心与带宽接入一体化服务能力的运营商可以提高使用效率,从而控制带宽成本。而折旧费用、物料消耗、人工成本,这取决于厂商是否具备规模化建设和管理能力。

大型互联网企业和金融企业对于IDC托管/增值的需求将提升,第三方数据中心服务商正在崛起。据中数盟数据,IDC托管服务存量需求端,云计算厂商占比近四成,随后是互联网企业、政府机关、金融机构。

选择IDC服务器托管商,需要考虑的因素包括托管地域、服务器配置、网络服务、部署速度、安全性、定价。大型互联网企业对网络、部署速度要求高,成本控制意愿强,其分布式架构对于托管地域要求不是特别高。大型互联网企业往往选择私有云和混合云来搭建IT系统,而小型互联网企业一般选择直接购买性价比高的公有云服务。金融企业的支付能力较强,未来对于IDC托管市场的贡献度或将提升。金融企业对选址要求比较严格,一般服务器托管都在总行所在地。但由于一线城市地价攀升,不排除异地托管的可能性。至于IDC托管/增值的供给端,三大运营商仍然处于主导地位,第三方数据中心服务商公司正在崛起。第三方数据中心服务商分为批发型和零售型。头部批发型服务商的土地资产和机柜运营能力是业务增长的关键,标准化程度较高,主要面向中等规模的互联网企业,而头部零售型服务商主要为BAT等大型互联网企业提供定制化服务。

四、要素供给支撑IDC产业发展

数据中心毕竟是高能耗高成本的产业,IDC布局首先受产业要素供给影响,其次才是市场需求。近年来,由于一线城市地价攀升,北上广的IDC业务逐渐开始外迁至二线城市。例如“中国数坝”——张北云计算产业园以及廊坊开发区的数据中心产业园均已承接部分来自北京的IDC业务;南通国际数据中心产业园作为上海北翼门户,吸引中兴、旗云、尼尔森等重大项目落地。同时,在国家政策指引下,一批数据中心产业园建成并投入运营,大数据成为部分地区“逆袭”的关键。例如被誉为“中国数谷”的国家大数据贵州综合试验区,凭借气候环境适宜、水资源丰沛、电价较低等产业要素,吸引三大运营商、高通、华为、富士康、阿里、腾讯、苹果等大项目落地。内蒙古乌兰察布大数据中心着力打通“信息高速公路”,已有华为、阿里巴巴、中联利信等8个数据中心项目落地。政策、土地、水电等产业要素供给和区位交通影响着IDC区域布局。

综上所述,大数据中心成为新基建的一大重点,5G商用深挖工业互联网、产业互联网底层数据,在数据浪潮下,IDC产业迎来新的发展机遇,市场增量可观。至于IDC产业链,上游基础设施取决于厂商自身的规模化建设、管理能力,并受土地、电力等产业要素影响。大型互联网企业和金融企业对于中游环节——IDC托管/增值的需求将提升,第三方数据中心服务商正在崛起。数据中心毕竟是高能耗高成本的产业,IDC布局首先受产业要素供给影响,其次才是市场需求。多个数据中心产业园已建成并投入运营,产业载体支撑一线城市产业转移及内生增长,数据中心发展可期。

来源:新华财经

相关标签: